เรื่อง : MoneyGuru

หลายคนคงเข้าใจว่า การมีเครดิตสกอร์สูงๆ เป็นเรื่องที่ดี ยิ่งมีมากยิ่ง เพราะจะส่งผลต่อความยากง่ายในการขอเงินกู้ในรูปแบบต่างๆ หรือการสมัครบัตรเครดิตที่คุณต้องการในอนาคต หลายคนจึงมุ่งเน้นที่จะมีสิ่งที่เรียกว่า "Perfect Credit Score” หรือเครดิตสกอร์ที่ดีที่สุด ซึ่งวันนี้ทาง MoneyGuru ต้องการเสนอว่า จริงๆ แล้วเป็นสิ่งที่ไม่จำเป็นอะไรขนาดนั้น เป็นเพราะอะไร เราไปดูกัน

อะไรคือ เครดิตสกอร์ที่สมบูรณ์แบบ (Perfect credit score)

ก่อนอื่น มาทำความเข้าใจกันก่อนว่า เครดิตสกอร์ หรือ เครดิตสกอริ่ง คือระบบการวัดเครดิต "ความตั้งใจในการชำระหนี้" ที่ "บริษัทข้อมูลเครดิตแห่งชาติ" หรือ "เครดิตบูโร" นำมาใช้ โดยเป็นสิ่งที่ต่างชาติใช้กันมานานแล้ว แต่ประเทศไทยพึ่งนำมาใช้เมื่อไม่นานมานี้

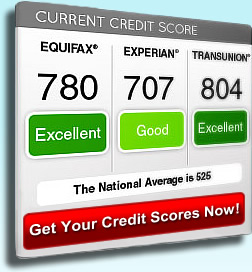

เครดิตสกอร์ที่สมบูรณ์แบบคืออะไร จริงๆ แล้วมีรูปแบบในการวัดเครดิตสกอร์หลากหลายรูปแบบ ตามแต่สถาบันทางการเงินจะใช้รูปแบบไหน แต่ตัวอย่างหนึ่งที่มีการใช้กันคือ FICO ที่มีช่วงคะแนนเครดิตสกอร์อยู่ที่ 300 – 850 คะแนน โดยธนาคาร หรือผู้ให้บริการบัตรเครดิตส่วนมาก จะแบ่งคะแนนออกเป็นดังนี้ เพื่อแบ่งประเภทลูกค้า

1. น้อยกว่า 630 เครดิตไม่ดี

2. 630 – 689 เครดิตปานกลาง

3. 690 – 719 เครดิตดี

4. 720 – 850 เครดิตยอดเยี่ยม

เครดิตสกอร์ยอดเยี่ยม หรือ เครดิตสกอร์ที่ดีที่สุด จำเป็นหรือไม่?

ไม่ว่าคุณจะถามคำถามนี้จากผู้เชี่ยวชาญที่ไหน คำตอบจะเหมือนกันคือ "ไม่จำเป็น" ธนาคารนำรูปแบบคะแนนข้างต้นมาใช้เพื่อแยกประเภทผู้กู้ ที่มาขอสินเชื่อไม่ว่าจะเป็นรถ บ้าน ที่ดิน หรือสินเชื่อส่วนบุคคล เพื่อออกแบบแพคเกจเงินกู้ให้เหมาะสมเท่านั้น และคุณไม่ต้องกลัวว่า หากคุณมีเครดิตสกอร์สูง แต่ไม่ได้ 850 คุณจะไม่ได้แพคเกจเงินกู้ที่ดีที่สุด จากการสำรวจหลายๆ ธนาคารพบว่า เพียงแค่คุณได้คะแนนอยู่ที่ราว 720 ก็เพียงพอแล้วที่คุณจะได้แพคเกจ หรือ Loan terms ที่ดีที่สุด ส่วนลูกค้าในกลุ่มอื่นๆ เพียงแค่คุณอยู่ในระดับกลางๆ เช่น ปานกลาง และดี ก็สามารถกู้เงินได้เช่นเดียวกัน

อยากเพิ่มเครดิตสกอร์ทำอย่างไรดีล่ะ?

• จ่ายบิลบัตรเครดิตตรงเวลา เพราะร้อยละ 35 ของการคิดคะแนน มาจากปัจจัยข้อนี้ เพราะฉะนั้นอย่าจ่ายสาย

• สัดส่วนหนี้ต่อรายได้อย่าสูงเกินไป เพราะอีกร้อยละ 30 ของคะแนนมาจาก สัดส่วนของหนี้ที่คุณมีต่อรายได้ประจำของคุณ

• อย่าปิดบัตรเครดิตที่คุณใช้มานาน เพราะการทำเช่นนั้น ประวัติเครดิตของคุณจะหายไป และส่งผลต่อคะแนนของคุณ

• อย่าสมัครบัตรหลายใบเกินไป เพราะอีกร้อยละ 10 ของคะแนนมาจากจุดนี้

• ตรวจสอบรายงานเครดิตของคุณ เพราะถึงแม้ระบบจะดีแค่ไหน ก็อาจมีข้อผิดพลาดได้ เพราะฉะนั้น อย่าลืมตรวจสอบเครดิตสกอร์ของคุณบ่อยๆ

หากมีข้อสงสัยด้านการเงินการลงทุน ติดต่อได้ที่ info@moneyguru.co.th หรือ www.moneyguru.co.th

create by smethailandclub.com